|

|

|

はじめに

政府は2016年2月、平成28年度税制改正関連法案に加えて、2014年度の政策減税の実態調査を国会に提出しました。財務省「租税特別措置の適用実態調査の結果に関する報告書」です。朝日新聞は「企業の政策減税倍増」「安倍政権で1.2兆円、62%は巨大企業」と報じました。この報告書は平成22年度税制改正において「租特透明化法」が制定されたことによって、毎年国会に報告されているものです。今年で4年目になります。(全文が財務省のホームページに公表されています。)(1) 政府は2016年2月、平成28年度税制改正関連法案に加えて、2014年度の政策減税の実態調査を国会に提出しました。財務省「租税特別措置の適用実態調査の結果に関する報告書」です。朝日新聞は「企業の政策減税倍増」「安倍政権で1.2兆円、62%は巨大企業」と報じました。この報告書は平成22年度税制改正において「租特透明化法」が制定されたことによって、毎年国会に報告されているものです。今年で4年目になります。(全文が財務省のホームページに公表されています。)(1)

租税法学上、租税特別措置とは、もっぱら産業経済政策的観点から、税の負担公平原則(応能負担原則)を犠牲にして、特定の納税者の税負担を傾斜的に軽減する一切の措置をいうとされています。この意味において、租税特別措置は、単に租税特別措置法に規定するものだけではありません。法人企業に関して言えば、措置法に規定する各種の準備金、特別償却、圧縮記帳、試験研究費にかかる税額控除などが租税特別措置に該当することはいうまでもありません。あわせて、法人税法に規定する引当金、受取配当益金不算入、株式発行差金の非課税、連結納税制度なども租税特別措置に該当すると考えられます。租税特別措置は、経済政策社会政策その他の政策的理由に基づき、税負担の公平という税制の基本理念の例外措置として設けられているものです。したがって租税特別措置は、担税力のある者から徴収すべき租税を徴収しないというもので、「隠れた補助金」「隠れた歳出」の性格を持つものであると言われてきました。 租税法学上、租税特別措置とは、もっぱら産業経済政策的観点から、税の負担公平原則(応能負担原則)を犠牲にして、特定の納税者の税負担を傾斜的に軽減する一切の措置をいうとされています。この意味において、租税特別措置は、単に租税特別措置法に規定するものだけではありません。法人企業に関して言えば、措置法に規定する各種の準備金、特別償却、圧縮記帳、試験研究費にかかる税額控除などが租税特別措置に該当することはいうまでもありません。あわせて、法人税法に規定する引当金、受取配当益金不算入、株式発行差金の非課税、連結納税制度なども租税特別措置に該当すると考えられます。租税特別措置は、経済政策社会政策その他の政策的理由に基づき、税負担の公平という税制の基本理念の例外措置として設けられているものです。したがって租税特別措置は、担税力のある者から徴収すべき租税を徴収しないというもので、「隠れた補助金」「隠れた歳出」の性格を持つものであると言われてきました。

このような不公平な税制に対する批判が強まる中で、民主党政権下の平成22年度税制改正で(租税特別措置法上の)租税特別措置の適用状況を透明化するとともに、適切な見直しを推進し、国民が納得できる公平で透明な税制の確立に寄与する目的から、いわゆる「租特透明化法」(租税特別措置の適用状況の透明化等に関する法律)が制定されました。 このような不公平な税制に対する批判が強まる中で、民主党政権下の平成22年度税制改正で(租税特別措置法上の)租税特別措置の適用状況を透明化するとともに、適切な見直しを推進し、国民が納得できる公平で透明な税制の確立に寄与する目的から、いわゆる「租特透明化法」(租税特別措置の適用状況の透明化等に関する法律)が制定されました。

(2)これにより各法人はその法人税の申告に際して、平成23年4月決算法人から、法人税申告書に、その事業年度に適用した租税特別措置の明細を記載した「適用額明細書」の添付を義務付けられました。租特透明化法では、財務省は提出された「適用額明細書」を集計し、法人税関係の措置法特例の適用状況を調査し、毎年1月からの通常国会で報告することとされました。これにより法人税のすべての措置法特例の実際の適用件数や減税額(資本金規模別、所得金額規模別、業種別)などが初めて明らかになったのです。 (2)これにより各法人はその法人税の申告に際して、平成23年4月決算法人から、法人税申告書に、その事業年度に適用した租税特別措置の明細を記載した「適用額明細書」の添付を義務付けられました。租特透明化法では、財務省は提出された「適用額明細書」を集計し、法人税関係の措置法特例の適用状況を調査し、毎年1月からの通常国会で報告することとされました。これにより法人税のすべての措置法特例の実際の適用件数や減税額(資本金規模別、所得金額規模別、業種別)などが初めて明らかになったのです。

平成28年度税制改正大綱では租税特別措置について次のように述べていました。「租税特別措置については、特定の政策目的を実現するために有効な政策手法となりうる一方で、税負担の歪みを生じさせる面があることから、真に必要なものに限定していくことが重要である。このため毎年度、期限が到来するものを中心に、各措置の利用状況等踏まえつつ、必要性や政策効果をよく見極めた上で、廃止を含めてゼロベースで見直しを行う。」4年間の「報告書」を分析すると、アベノミクスの3年間で、措置法減税が大企業優遇税制をますます拡大し、税負担の歪みを拡大していることがわかります。 平成28年度税制改正大綱では租税特別措置について次のように述べていました。「租税特別措置については、特定の政策目的を実現するために有効な政策手法となりうる一方で、税負担の歪みを生じさせる面があることから、真に必要なものに限定していくことが重要である。このため毎年度、期限が到来するものを中心に、各措置の利用状況等踏まえつつ、必要性や政策効果をよく見極めた上で、廃止を含めてゼロベースで見直しを行う。」4年間の「報告書」を分析すると、アベノミクスの3年間で、措置法減税が大企業優遇税制をますます拡大し、税負担の歪みを拡大していることがわかります。

本稿では発表された4年間の「適用実態調査の結果」の分析、税額計算を通じて、租税特別措置法による減税金額を明らかにするとともに、「隠れた補助金」といわれる租税特別措置法の適用実態を解明し、あわせて措置法以外の租税特別措置(その多くは大企業優遇税制で莫大な減税を行っている)との比較、検討を行います。 本稿では発表された4年間の「適用実態調査の結果」の分析、税額計算を通じて、租税特別措置法による減税金額を明らかにするとともに、「隠れた補助金」といわれる租税特別措置法の適用実態を解明し、あわせて措置法以外の租税特別措置(その多くは大企業優遇税制で莫大な減税を行っている)との比較、検討を行います。 |

|

1、租税特別措置法による減税額

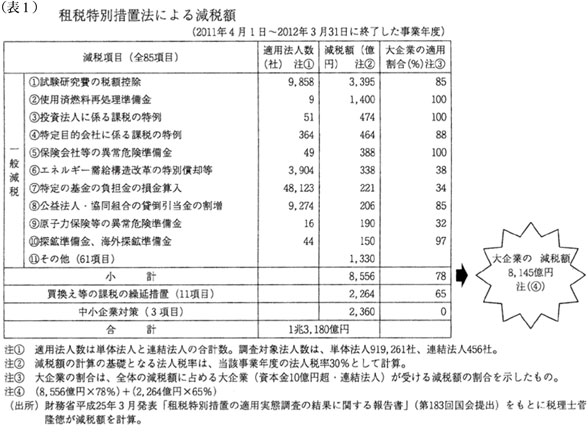

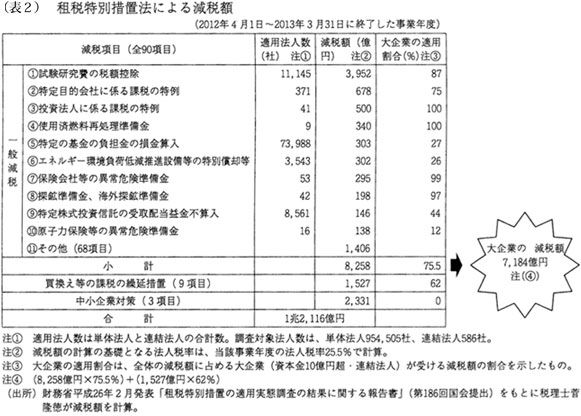

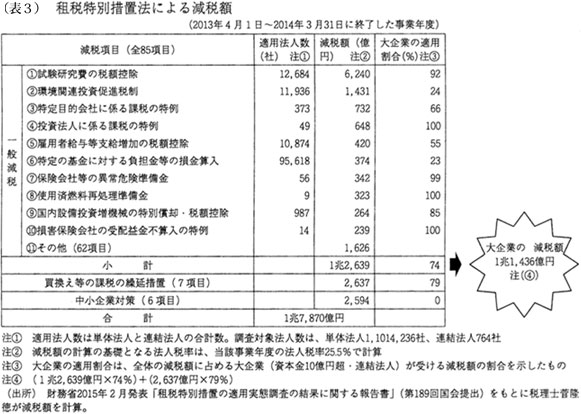

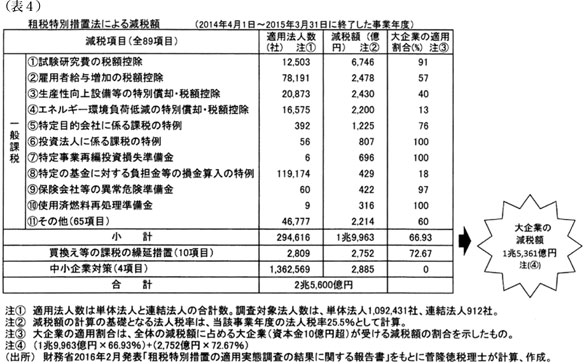

2011年度、2012年度、2013年度、2014年度の「報告書」をもとに筆者が計算した租税特別措置法による減税額を、減税項目ごとにまとめたものが(表1)、(表2)、(表3)、(表4)です。 2011年度、2012年度、2013年度、2014年度の「報告書」をもとに筆者が計算した租税特別措置法による減税額を、減税項目ごとにまとめたものが(表1)、(表2)、(表3)、(表4)です。

減税額を 減税額を  一般減税、 一般減税、 買換え等の課税の繰延措置、 買換え等の課税の繰延措置、 中小企業対策と分類しています。このうち中小企業対策には、中小法人の軽減税率や、中小企業者の機械の特別償却、少額減価償却資産の取得価額の損金算入特例などを分類しています。中小企業対策項目は中小企業の支払能力に配慮した、法人税の応能負担原則によって認められているものと考えられます。このため中小企業対策の減税額は「租税特別措置」(税の応能負担原則を犠牲にして、特定の納税者の税負担を傾斜的に軽減する一切の措置)としての減税額からは除いて考える必要があります。 中小企業対策と分類しています。このうち中小企業対策には、中小法人の軽減税率や、中小企業者の機械の特別償却、少額減価償却資産の取得価額の損金算入特例などを分類しています。中小企業対策項目は中小企業の支払能力に配慮した、法人税の応能負担原則によって認められているものと考えられます。このため中小企業対策の減税額は「租税特別措置」(税の応能負担原則を犠牲にして、特定の納税者の税負担を傾斜的に軽減する一切の措置)としての減税額からは除いて考える必要があります。

そうすると(表4)の2014年度の場合、減税額は総額2兆5,600億円ですが、そのうち中小企業対策(4項目)2,885億円を除いた2兆2,715億円が「租税特別措置」による減税額と考えられます。同様に2011年度と2012年度、2013年度の「租税特別措置」による減税額は、それぞれ1兆820億円、9,785億円、1兆5,276億円となります。 そうすると(表4)の2014年度の場合、減税額は総額2兆5,600億円ですが、そのうち中小企業対策(4項目)2,885億円を除いた2兆2,715億円が「租税特別措置」による減税額と考えられます。同様に2011年度と2012年度、2013年度の「租税特別措置」による減税額は、それぞれ1兆820億円、9,785億円、1兆5,276億円となります。

表では各減税項目ごとの減税額とあわせて、その減税額のうち資本金10億円超の大企業の減税額の占める割合も計算しています。たとえば(表4)の2014年度の場合、試験研究費の税額控除の減税額は6,746億円ですが、そのうち大企業の適用割合は91%となっています。大部分が大企業減税となっている実態が判明しました。 表では各減税項目ごとの減税額とあわせて、その減税額のうち資本金10億円超の大企業の減税額の占める割合も計算しています。たとえば(表4)の2014年度の場合、試験研究費の税額控除の減税額は6,746億円ですが、そのうち大企業の適用割合は91%となっています。大部分が大企業減税となっている実態が判明しました。

2014年度の大企業の適用割合は、一般減税では66.93%、買換え等の課税の繰延措置では72.67%、合計では67.6%となっています。同様に2011年度の合計では75.2%、2012年度の合計では73.4%、2013年度の合計では75.2%となっています。大企業減税の金額で言うと、2011年度から2014年度までで、8,145億円(2011年)→ 7,184億円(2012年)→ 1兆1,436億円(2013年)→ 1兆5,361億円(2014年)となっています。2012年12月の安倍政権発足後、2年間で倍増しています。「租税特別措置」としての減税額の大部分は、大企業減税によって占められているわけです。 2014年度の大企業の適用割合は、一般減税では66.93%、買換え等の課税の繰延措置では72.67%、合計では67.6%となっています。同様に2011年度の合計では75.2%、2012年度の合計では73.4%、2013年度の合計では75.2%となっています。大企業減税の金額で言うと、2011年度から2014年度までで、8,145億円(2011年)→ 7,184億円(2012年)→ 1兆1,436億円(2013年)→ 1兆5,361億円(2014年)となっています。2012年12月の安倍政権発足後、2年間で倍増しています。「租税特別措置」としての減税額の大部分は、大企業減税によって占められているわけです。

減税額の上位10番目までの減税項目をみると、 減税額の上位10番目までの減税項目をみると、 雇用者給与増加の税額控除、 雇用者給与増加の税額控除、 生産性向上設備等の特別償却・税額控除、 生産性向上設備等の特別償却・税額控除、 エネルギー環境負荷低減の特別償却・税額控除など、大企業適用割合の大きくない項目も上位にありますが、 エネルギー環境負荷低減の特別償却・税額控除など、大企業適用割合の大きくない項目も上位にありますが、 投資法人に係る課税の特例(大企業適用割合100%)、 投資法人に係る課税の特例(大企業適用割合100%)、 特定事業再編投資損失準備金(同100%)、 特定事業再編投資損失準備金(同100%)、 保険会社等の異常危険準備金(同97%)、 保険会社等の異常危険準備金(同97%)、 使用済燃料再処理準備金(同100%)など、すべて大企業によって占められている減税項目も多いのです。 使用済燃料再処理準備金(同100%)など、すべて大企業によって占められている減税項目も多いのです。

これらの減税項目について、1社当たりの減税額を計算すると、 これらの減税項目について、1社当たりの減税額を計算すると、 投資法人に係る課税の特例(14.4億円)、 投資法人に係る課税の特例(14.4億円)、 特定事業再編投資損失準備金(116億円)、 特定事業再編投資損失準備金(116億円)、 保険会社等の異常危険準備金(7億円) 保険会社等の異常危険準備金(7億円) 使用済燃料再処理準備金(35億円)というように、大企業の1社当たりの減税額は莫大な金額となっています。 使用済燃料再処理準備金(35億円)というように、大企業の1社当たりの減税額は莫大な金額となっています。

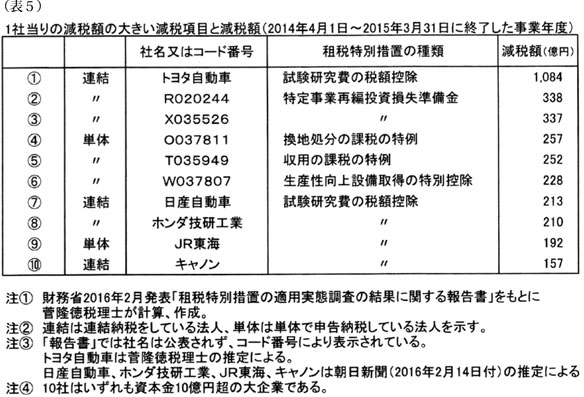

1社当たりの減税額の大きい減税項目と減税額、上位10社を計算すると(表5)のようになりました。いずれも資本金10億円超の大企業です。トヨタ自動車の1,084億円を筆頭に、いずれも一社当たり100億円を超える莫大な減税金額です。「報告書」では社名は公表されず、コード番号によって表示されています。 1社当たりの減税額の大きい減税項目と減税額、上位10社を計算すると(表5)のようになりました。いずれも資本金10億円超の大企業です。トヨタ自動車の1,084億円を筆頭に、いずれも一社当たり100億円を超える莫大な減税金額です。「報告書」では社名は公表されず、コード番号によって表示されています。

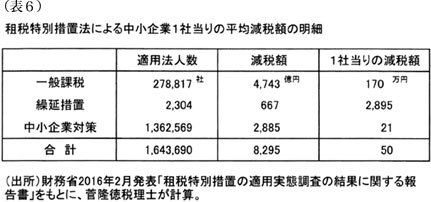

一方、中小企業対策について、1社当たりの減税額を計算すると、中小企業者等の法人税率の特例148千円、中小企業者等の機械取得の特別償却等1,704千円、中小企業者等の少額減価償却資産の特例144千円などとなっていて、中小企業対策全体の1社当たり平均減税額は211千円となりました。租税特別措置法減税の全体について、中小企業の1社当たりの減税額を計算すると(表6)のように50万円になりました。 一方、中小企業対策について、1社当たりの減税額を計算すると、中小企業者等の法人税率の特例148千円、中小企業者等の機械取得の特別償却等1,704千円、中小企業者等の少額減価償却資産の特例144千円などとなっていて、中小企業対策全体の1社当たり平均減税額は211千円となりました。租税特別措置法減税の全体について、中小企業の1社当たりの減税額を計算すると(表6)のように50万円になりました。

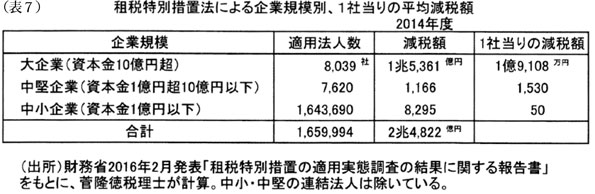

次に全体の租税特別措置法による減税額を、大企業(資本金10億円超)、中堅企業(資本金1億円超10億円以下)、中小企業(資本金1億円以下)の企業規模別に1社当たりの平均減税額を計算すると(表7)のようになりました。大企業は中小企業の約400倍、中堅企業は中小企業の30倍となっています。租税特別措置による減税が、格差拡大、大企業優遇で、税負担の公平(応能負担原則)に全く反するものであることが明らかになりました。「稼ぐ力のある企業の税負担を軽減する」(平成28年度税制改正大綱)という、アベノミクスの法人税改革の実態をはっきり表しています。 次に全体の租税特別措置法による減税額を、大企業(資本金10億円超)、中堅企業(資本金1億円超10億円以下)、中小企業(資本金1億円以下)の企業規模別に1社当たりの平均減税額を計算すると(表7)のようになりました。大企業は中小企業の約400倍、中堅企業は中小企業の30倍となっています。租税特別措置による減税が、格差拡大、大企業優遇で、税負担の公平(応能負担原則)に全く反するものであることが明らかになりました。「稼ぐ力のある企業の税負担を軽減する」(平成28年度税制改正大綱)という、アベノミクスの法人税改革の実態をはっきり表しています。 |

|

2、研究開発減税トヨタ1社で1,084億円

減税項目の内訳をみると、トップは 減税項目の内訳をみると、トップは  試験研究費の税額控除で6,746億円。(表4参照)減税項目の中でとびぬけて大きく、4年連続で増額しています。減税額上位10社の金額が公表されています。1位は1,084億円で、トヨタ自動車と推認できます。同社の有価証券報告書の記載金額から推定した試験研究費の税額控除額とほぼ一致するからです。年間1,084億円といえば、安倍政権のすすめる社会保障費の削減で、介護報酬の引下げは1,130億円といわれています。2位は日産自動車213億円、3位はホンダ技研工業210億円、4位はJR東海192億円、5位はキャノン157億円となっています。(2位以下の社名の推定は朝日新聞2016年2月14日付によります。)(3) 試験研究費の税額控除で6,746億円。(表4参照)減税項目の中でとびぬけて大きく、4年連続で増額しています。減税額上位10社の金額が公表されています。1位は1,084億円で、トヨタ自動車と推認できます。同社の有価証券報告書の記載金額から推定した試験研究費の税額控除額とほぼ一致するからです。年間1,084億円といえば、安倍政権のすすめる社会保障費の削減で、介護報酬の引下げは1,130億円といわれています。2位は日産自動車213億円、3位はホンダ技研工業210億円、4位はJR東海192億円、5位はキャノン157億円となっています。(2位以下の社名の推定は朝日新聞2016年2月14日付によります。)(3)

2番目以下は 2番目以下は  雇用者給与増加の税額控除2,478億円。 雇用者給与増加の税額控除2,478億円。 生産性向上設備等の特別償却・税額控除2,430億円、 生産性向上設備等の特別償却・税額控除2,430億円、 エネルギー環境負荷低減の特別償却・税額控除2,200億円と、所得拡大・雇用の促進、設備投資等の事業用資産の取得の促進という税制改正の重点施策が続きます。10番以内では エネルギー環境負荷低減の特別償却・税額控除2,200億円と、所得拡大・雇用の促進、設備投資等の事業用資産の取得の促進という税制改正の重点施策が続きます。10番以内では 投資法人に係る課税の特例807億円や 投資法人に係る課税の特例807億円や 特定事業再編投資損失準備金696億円、 特定事業再編投資損失準備金696億円、 保険会社等の異常危険準備金422億円、 保険会社等の異常危険準備金422億円、 使用済燃料再処理準備金316億円など、適用法人が大企業に限られる、大企業優遇税制が大半を占めています。 使用済燃料再処理準備金316億円など、適用法人が大企業に限られる、大企業優遇税制が大半を占めています。 |

|

3、企業献金と租税特別措置

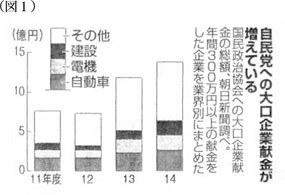

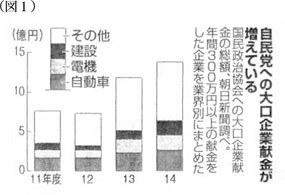

朝日新聞(2016年2月14日付)は、財務省の「報告書」を受けて、「企業の政策減税倍増」「安倍政権で1.2兆円、62%巨大企業」「大企業減税、家計に届かぬ果実」と報道した後に、「企業の大口献金急増」と報じています。 朝日新聞(2016年2月14日付)は、財務省の「報告書」を受けて、「企業の政策減税倍増」「安倍政権で1.2兆円、62%巨大企業」「大企業減税、家計に届かぬ果実」と報道した後に、「企業の大口献金急増」と報じています。

企業から自民党への政治献金が増えている。自民党の政治資金団体「国民政治協会」への300万円以上の大口献金を朝日新聞が集計したところ、自民党の政権復帰で急増し、2014年には民主党政権時代のほぼ倍の約14億円になった。 企業から自民党への政治献金が増えている。自民党の政治資金団体「国民政治協会」への300万円以上の大口献金を朝日新聞が集計したところ、自民党の政権復帰で急増し、2014年には民主党政権時代のほぼ倍の約14億円になった。 |

| 最も多いのは自動車業界(部品、重機などを含む)の計約2億7千万円で、全体の約2割を占める。トヨタは6440万円、日産は3500万円だった。2位の電機業界は約1億9千万円。アベノミクスの「第2の矢」で公共事業が増えた建設業は12年の約3.4倍に増え、電機業界とほぼ同額となった(以下略)と言います。 |

|

毎年の税制改正での租税特別措置法の改正について、経団連の担当者として財務省と交渉にあたっている阿部泰久氏(日本経団連常務理事)は次のように話しています。「毎年の税制改正にあたり、租税特別措置についてはそれぞれ対応する要望官庁があり、経産省なり国交省なりが前面に立って検討しますが、法人税本法については、財務省が中心となり、あとは納税者代表として経団連が意見を出しています。(中略)今回の改正は、成長戦略の中で、所得の大きい企業、稼ぐ力のある企業ほど手厚い減税になっています。一方で稼ぐ力の乏しい企業には今まで以上に負担を課す、というのがはっきりした形で表れることになりました。検討過程では、経団連主要企業データと突き合わせてシミュレーションを行って、どれだけ制度を変えたら企業にどれだけ影響があるかというのを当てはめていきます。それをもとに、改正の影響が各企業に対してできるだけなだらかになるようにと意識して意見を出しました。」(「税務弘報」2015年3月号、9頁 中央経済社) 毎年の税制改正での租税特別措置法の改正について、経団連の担当者として財務省と交渉にあたっている阿部泰久氏(日本経団連常務理事)は次のように話しています。「毎年の税制改正にあたり、租税特別措置についてはそれぞれ対応する要望官庁があり、経産省なり国交省なりが前面に立って検討しますが、法人税本法については、財務省が中心となり、あとは納税者代表として経団連が意見を出しています。(中略)今回の改正は、成長戦略の中で、所得の大きい企業、稼ぐ力のある企業ほど手厚い減税になっています。一方で稼ぐ力の乏しい企業には今まで以上に負担を課す、というのがはっきりした形で表れることになりました。検討過程では、経団連主要企業データと突き合わせてシミュレーションを行って、どれだけ制度を変えたら企業にどれだけ影響があるかというのを当てはめていきます。それをもとに、改正の影響が各企業に対してできるだけなだらかになるようにと意識して意見を出しました。」(「税務弘報」2015年3月号、9頁 中央経済社)

多額の政治献金をした財界は、納税者の代表として、財務省と交渉し、租税特別措置を大企業優遇税制となるように、つくっているわけです。 多額の政治献金をした財界は、納税者の代表として、財務省と交渉し、租税特別措置を大企業優遇税制となるように、つくっているわけです。

企業の政治献金が税制改正を大企業本位に歪めている実態について、森岡孝二関西大学名誉教授は次のように述べています。法人税率の引下げや政策減税の拡大に代表される「アベノミクス税制」は日本経済全体ではなく、一部のグローバル企業にとって都合がいい政策ばかりだ。減税の恩恵を受けた企業から自民党が多額の献金を受けているのは「利益の還流」と言え、経済界と政治の蜜月ぶりを象徴している。多額の政治献金が税制改正の議論をゆがめてしまう可能性がある。(朝日新聞、2016年2月14日付) 企業の政治献金が税制改正を大企業本位に歪めている実態について、森岡孝二関西大学名誉教授は次のように述べています。法人税率の引下げや政策減税の拡大に代表される「アベノミクス税制」は日本経済全体ではなく、一部のグローバル企業にとって都合がいい政策ばかりだ。減税の恩恵を受けた企業から自民党が多額の献金を受けているのは「利益の還流」と言え、経済界と政治の蜜月ぶりを象徴している。多額の政治献金が税制改正の議論をゆがめてしまう可能性がある。(朝日新聞、2016年2月14日付)

トヨタ6,440万円、日産3,500万円の政治献金の効果はどうだったのでしょうか。2014年度の両社の減税額を見てみましょう。トヨタは試験研究費の税額控除で1,084億円の減税、その他の項目の減税119億円とあわせて、租税特別措置法減税で1,203億円となります。法人税法関係減税では受取配当益金不算入などで2,146億円となっています(有価証券報告書より筆者推定)。合計で減税額は3,349億円です。日産は試験研究費の税額控除で213億円、法人税法関係では、受取配当益金不算入などで1,253億円となっています(有価証券報告書より筆者推定)。合計で1,466億円です。 政治献金が大企業優遇税制を促進し、公平な税制をゆがめているのです。後で述べるように、このような大企業減税は年間10兆円を超えています。大企業に、その負担能力に応じた適正な課税を行なえば、法人税収は10兆円増え消費税増税は必要ないのです。(4) トヨタ6,440万円、日産3,500万円の政治献金の効果はどうだったのでしょうか。2014年度の両社の減税額を見てみましょう。トヨタは試験研究費の税額控除で1,084億円の減税、その他の項目の減税119億円とあわせて、租税特別措置法減税で1,203億円となります。法人税法関係減税では受取配当益金不算入などで2,146億円となっています(有価証券報告書より筆者推定)。合計で減税額は3,349億円です。日産は試験研究費の税額控除で213億円、法人税法関係では、受取配当益金不算入などで1,253億円となっています(有価証券報告書より筆者推定)。合計で1,466億円です。 政治献金が大企業優遇税制を促進し、公平な税制をゆがめているのです。後で述べるように、このような大企業減税は年間10兆円を超えています。大企業に、その負担能力に応じた適正な課税を行なえば、法人税収は10兆円増え消費税増税は必要ないのです。(4)

|

|

4、実際の大企業減税は10兆円(2014年度)

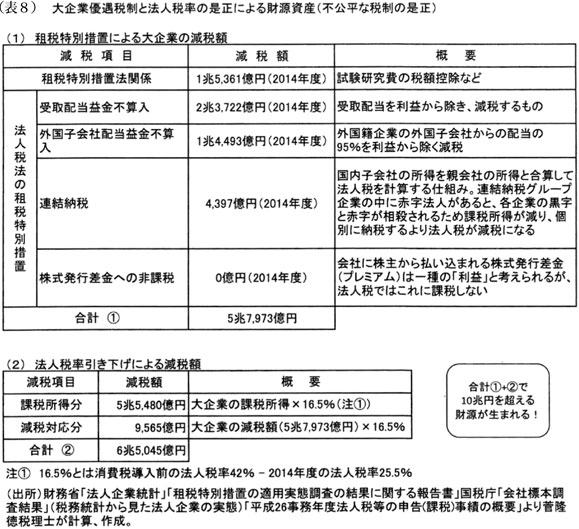

冒頭に述べたように、大企業に対する租税特別措置(隠れた補助金)は、租税特別措置法によるものだけではありません。法人税法に規定する受取配当益金不算入、連結納税制度、株式発行差金のへの非課税なども租税特別措置に該当します。また消費税導入後、法人税率は大きく引き下げられてきましたが、法人税率引き下げによる減税額も大企業減税としてとらえられましょう。 冒頭に述べたように、大企業に対する租税特別措置(隠れた補助金)は、租税特別措置法によるものだけではありません。法人税法に規定する受取配当益金不算入、連結納税制度、株式発行差金のへの非課税なども租税特別措置に該当します。また消費税導入後、法人税率は大きく引き下げられてきましたが、法人税率引き下げによる減税額も大企業減税としてとらえられましょう。

2014年度の(1)租税特別措置による大企業の減税額と(2)法人税率引き下げによる減税額をまとめたものが(表8)です。(1)で5兆7,973億円、(2)で6兆5,045億円、あわせて10兆円を超える大企業減税が行われてきました。 2014年度の(1)租税特別措置による大企業の減税額と(2)法人税率引き下げによる減税額をまとめたものが(表8)です。(1)で5兆7,973億円、(2)で6兆5,045億円、あわせて10兆円を超える大企業減税が行われてきました。

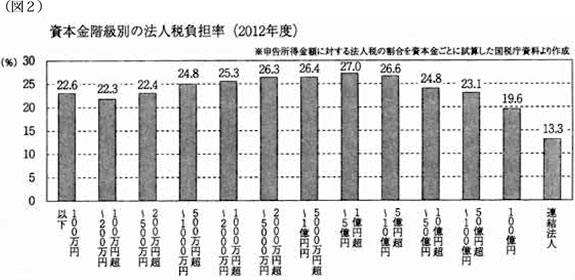

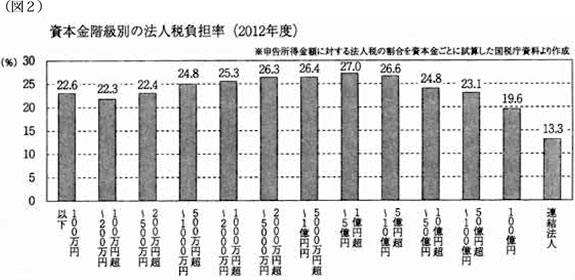

(図2)は国税庁の「会社標本調査結果2012年度分統計表」により筆者が作成した資本金階級別の法人税負担率ですが、大企業の法人税負担率は、中小企業よりも軽いことが明らかです。資本金100億円以上では19.6%となり、資本金1億円未満のどの中小企業よりも低くなっています。 (図2)は国税庁の「会社標本調査結果2012年度分統計表」により筆者が作成した資本金階級別の法人税負担率ですが、大企業の法人税負担率は、中小企業よりも軽いことが明らかです。資本金100億円以上では19.6%となり、資本金1億円未満のどの中小企業よりも低くなっています。

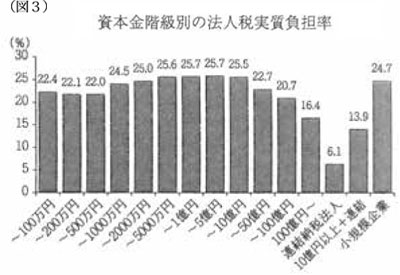

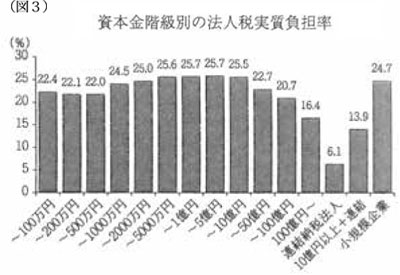

経済評論家の垣内亮氏は(図2)の国税庁の計算について、受取配当益金不算入などの減税額が正しく反映していないと批判しています。つまり国税庁は減税後の所得金額を分母に、法人税額を分子に計算していますが、正しくは減税前の所得金額を分母に、法人税額を分子に計算すべきだというのです。正しい計算に基づく資本金階級別の法人税実質負担率は(図3)のとおりです。 経済評論家の垣内亮氏は(図2)の国税庁の計算について、受取配当益金不算入などの減税額が正しく反映していないと批判しています。つまり国税庁は減税後の所得金額を分母に、法人税額を分子に計算していますが、正しくは減税前の所得金額を分母に、法人税額を分子に計算すべきだというのです。正しい計算に基づく資本金階級別の法人税実質負担率は(図3)のとおりです。

資本金1億円以下の中小企業の法人税実質負担率は24.7%であるのに対して、資本金10億円以上の大企業と連結法人(大部分が大企業)の法人税実質負担率は13.9%と、およそ半分です。(「議会と自治体」2016年3月号ほか)

ここで連結法人というのは連結納税制度を採用している法人のことです。親会社と国内の100%子会社の所得を合算して申告する制度で、子会社に赤字法人があると、親会社の黒字と相殺できるから、法人税は大幅に減ります。トヨタや日産自動車、日立製作所、三井物産など主要な大企業が採用しています。2014年度では年間4,397億円の大企業減税となっています(表8参照)。 ここで連結法人というのは連結納税制度を採用している法人のことです。親会社と国内の100%子会社の所得を合算して申告する制度で、子会社に赤字法人があると、親会社の黒字と相殺できるから、法人税は大幅に減ります。トヨタや日産自動車、日立製作所、三井物産など主要な大企業が採用しています。2014年度では年間4,397億円の大企業減税となっています(表8参照)。

富岡幸雄中央大学名誉教授は、日本の法人税をほぼ法定税率通りに払っているのは、黒字を出した中小企業で、日本の法人税の現状は「巨大企業が極小の税負担」で「中小企業が極大の税負担」となり、企業規模別の視点では「逆累進構造」となっていると指摘しています。(「文芸春秋」2012年5月号) 富岡幸雄中央大学名誉教授は、日本の法人税をほぼ法定税率通りに払っているのは、黒字を出した中小企業で、日本の法人税の現状は「巨大企業が極小の税負担」で「中小企業が極大の税負担」となり、企業規模別の視点では「逆累進構造」となっていると指摘しています。(「文芸春秋」2012年5月号)

大企業の法人税負担率が著しく低いのは、ここまで述べてきた「租税特別措置」による大企業減税が実施されているからです。税の負担は応能負担原則で行われるべきです。大企業優遇の不公平な税制を是正すれば、年間10兆円を超える財源が生まれます。そうすれば低所得者に負担の重い消費税増税は必要ないのです。 大企業の法人税負担率が著しく低いのは、ここまで述べてきた「租税特別措置」による大企業減税が実施されているからです。税の負担は応能負担原則で行われるべきです。大企業優遇の不公平な税制を是正すれば、年間10兆円を超える財源が生まれます。そうすれば低所得者に負担の重い消費税増税は必要ないのです。 |

|

|

|