(3)税理士試験の法的規定

税理士試験について 税理士試験について

では、税理士試験の合格基準等はどのように規定されているのでしょうか。 では、税理士試験の合格基準等はどのように規定されているのでしょうか。

税理士試験は、税理士法(以下「法」とする)第2章、第5条から第13条で規定されています。受験資格、科目免除等の規定の後、法第12条「試験の執行」第1項「税理士試験は、国税審議会が行う。」と定め、その第2項で「税理士試験は、毎年一回以上行う。」と定めています。また、法第13条「試験の細目」において「この法律に定めるもののほか、税理士試験(・・・中略・・・)の執行に関する細目については、財務省令で定める。」と政令委任しています。 税理士試験は、税理士法(以下「法」とする)第2章、第5条から第13条で規定されています。受験資格、科目免除等の規定の後、法第12条「試験の執行」第1項「税理士試験は、国税審議会が行う。」と定め、その第2項で「税理士試験は、毎年一回以上行う。」と定めています。また、法第13条「試験の細目」において「この法律に定めるもののほか、税理士試験(・・・中略・・・)の執行に関する細目については、財務省令で定める。」と政令委任しています。

試験科目の合格基準については、税理士法施行令第6条「試験科目の一部の免除の基準」において、「法第7条第1項から第3項まで及び第11条第2項に規定する政令で定める基準は、満点の60パーセントとする。」と定め 試験科目の合格基準については、税理士法施行令第6条「試験科目の一部の免除の基準」において、「法第7条第1項から第3項まで及び第11条第2項に規定する政令で定める基準は、満点の60パーセントとする。」と定め

試験科目の合格基準については、税理士法施行令第6条「試験科目の一部の免除の基準」において、「法第7条第1項から第3項まで及び第11条第2項に規定する政令で定める基準は、満点の60パーセントとする。」と定め 試験科目の合格基準については、税理士法施行令第6条「試験科目の一部の免除の基準」において、「法第7条第1項から第3項まで及び第11条第2項に規定する政令で定める基準は、満点の60パーセントとする。」と定め

つまり、税理士試験は、税理士法、税理士法施行令、税理士法施行規則、国税審議会令の4つの法令で縦断的に規定されています。 つまり、税理士試験は、税理士法、税理士法施行令、税理士法施行規則、国税審議会令の4つの法令で縦断的に規定されています。

改めて確認をすると、国税庁直下1の国税審議会が、試験委員を推薦し、財務大臣が任命する2という形式となっていますので、税理士試験に関しては、国税庁が主たる責任を有しているといえるでしょう。 改めて確認をすると、国税庁直下1の国税審議会が、試験委員を推薦し、財務大臣が任命する2という形式となっていますので、税理士試験に関しては、国税庁が主たる責任を有しているといえるでしょう。

試験委員の任命について 試験委員の任命について

前号では、最終合格率については、「2% 土 0.2%」に恣意的に調整されている可能性があることを検討しました。このような恣意性が介入する余地の土台として、国税庁職員が試験委員として選出されていること、つまり、試験委員の第三者性が確保されていないことが、その原因であると考えます。 前号では、最終合格率については、「2% 土 0.2%」に恣意的に調整されている可能性があることを検討しました。このような恣意性が介入する余地の土台として、国税庁職員が試験委員として選出されていること、つまり、試験委員の第三者性が確保されていないことが、その原因であると考えます。

たとえば、試験委員は21人となっていますが、うち9名が、国税庁、総務省の職員です。税法担当と考えられている試験委員3で考えると、13人中9名が国税庁等職員(残り4名は税理士)となっていますので、税法では試験委員の7割が官僚です。 たとえば、試験委員は21人となっていますが、うち9名が、国税庁、総務省の職員です。税法担当と考えられている試験委員3で考えると、13人中9名が国税庁等職員(残り4名は税理士)となっていますので、税法では試験委員の7割が官僚です。

この問題について、北野教授は、「税理士は、行政通達を所与のものとして展開される官僚税法学に盲目的に服従していてはその使命をよく果たすことができない。税理士試験は官僚税法学から解放されねばならない。その意味では、税理士試験委員の第三者性が強調されなければならない。税理士試験委員は租税関係における一方の当事者であり、本来それに対抗しなければならないはずの税務官庁側の委員を主体とするものであってはならず、第三者である学識経験者や税理士業界側の代表を主体とするものでなければならない。税務官庁側委員による試験を継続することは、税理士の『税務行政の補助機関的性格』を事実において肯定し、これを存続せしめることになろう。この際、税理士試験委員の構成における第三者性が法において明記されることが望ましいであろう。4」と述べられています。 この問題について、北野教授は、「税理士は、行政通達を所与のものとして展開される官僚税法学に盲目的に服従していてはその使命をよく果たすことができない。税理士試験は官僚税法学から解放されねばならない。その意味では、税理士試験委員の第三者性が強調されなければならない。税理士試験委員は租税関係における一方の当事者であり、本来それに対抗しなければならないはずの税務官庁側の委員を主体とするものであってはならず、第三者である学識経験者や税理士業界側の代表を主体とするものでなければならない。税務官庁側委員による試験を継続することは、税理士の『税務行政の補助機関的性格』を事実において肯定し、これを存続せしめることになろう。この際、税理士試験委員の構成における第三者性が法において明記されることが望ましいであろう。4」と述べられています。

全体でも4割、税法に限れば7割の試験委員が官僚という現状は、税理士試験の第三者性が確保されていると言えるのか疑問です。これでは、官僚の試験委員が国税庁の合格率についての意向を「忖度」しているのではないか、と疑われても何をいえないのではないでしょうか。 全体でも4割、税法に限れば7割の試験委員が官僚という現状は、税理士試験の第三者性が確保されていると言えるのか疑問です。これでは、官僚の試験委員が国税庁の合格率についての意向を「忖度」しているのではないか、と疑われても何をいえないのではないでしょうか。

隣接士業の場合 隣接士業の場合

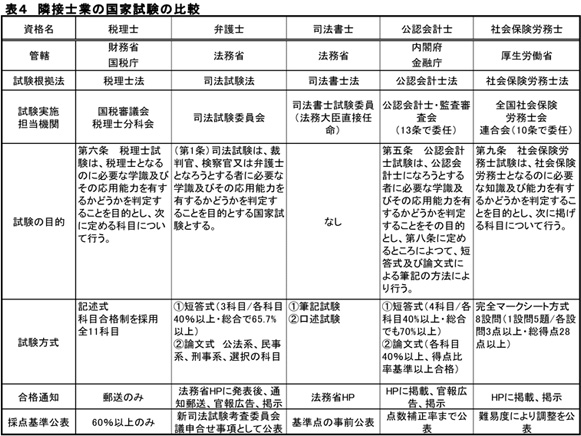

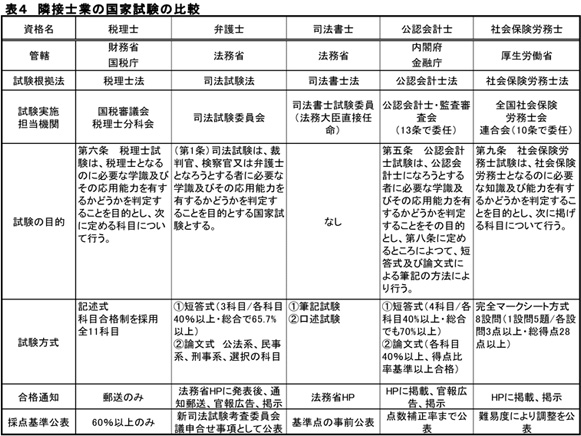

隣接士業との試験制度に関する比較が<表4>です。 隣接士業との試験制度に関する比較が<表4>です。

(イ)試験委員の任命

隣接士業の試験制度の在り方は、上述のように一概に分類できません。税理士試験のように国家機関が直接試験を執行する場合もあれば、公認会計士、社会保険労務士のようにそれぞれの会に委任してしまうものもあります。 隣接士業の試験制度の在り方は、上述のように一概に分類できません。税理士試験のように国家機関が直接試験を執行する場合もあれば、公認会計士、社会保険労務士のようにそれぞれの会に委任してしまうものもあります。

試験の在り方として善し悪しの判断は難しいところですが、いずれも試験委員は各担当大臣の任命規定ですので、税理士試験と同様に監督責任は各大臣に帰属する制度となっています。試験委員の構成5・6については、試験ごとにばらつきがありますが、公認会計士試験は、全試験委員が、大学教授又は公認会計士で構成されています。平成29年司法試験の考査委員は、149名中、法務省等の官僚が33名、判事・司法研究所教官などの裁判所関連が43名、弁護士、大学教授などが、73名となっており、判事と民間の試験委員の合計は77.8%であり、第三者性に関して保障がされています。これらに比べると、税理士試験の第三者性は遅れているといえるでしょう。税理士試験においては、税理士の本質を問う北野教授の指摘を考えると、試験委員の第三者性は極めて重要です。私はそれを確保するため、試験委員を税理士、大学教授、公認会計士で構成すべきであると考えます。 試験の在り方として善し悪しの判断は難しいところですが、いずれも試験委員は各担当大臣の任命規定ですので、税理士試験と同様に監督責任は各大臣に帰属する制度となっています。試験委員の構成5・6については、試験ごとにばらつきがありますが、公認会計士試験は、全試験委員が、大学教授又は公認会計士で構成されています。平成29年司法試験の考査委員は、149名中、法務省等の官僚が33名、判事・司法研究所教官などの裁判所関連が43名、弁護士、大学教授などが、73名となっており、判事と民間の試験委員の合計は77.8%であり、第三者性に関して保障がされています。これらに比べると、税理士試験の第三者性は遅れているといえるでしょう。税理士試験においては、税理士の本質を問う北野教授の指摘を考えると、試験委員の第三者性は極めて重要です。私はそれを確保するため、試験委員を税理士、大学教授、公認会計士で構成すべきであると考えます。

(ロ)監督省庁の裁量の対応の差

上述のように、法令上、試験委員の選出や委任については、資格ごとに大きな差があるように思えません。それでは、法令に規定されていない試験結果の発表や通知の方法、採点基準公表についてはどうでしょうか。 上述のように、法令上、試験委員の選出や委任については、資格ごとに大きな差があるように思えません。それでは、法令に規定されていない試験結果の発表や通知の方法、採点基準公表についてはどうでしょうか。

これらについては、いずれの資格も法令上は「合格者は官報に公告する」との規定があるのみです。それ以外どのような公表方法を採用するかは、試験を管轄する担当省庁の裁量であると考えるのが妥当です。そうであるとするなら、他の試験が受験生の要望に応える形で、ホームページに掲載するなど、合格発表の方法を変更してきたにもかかわらず、国税庁は未だに郵送による通知です。また、採点基準等についても、他の試験はホームページ上で公表しています7。 これらについては、いずれの資格も法令上は「合格者は官報に公告する」との規定があるのみです。それ以外どのような公表方法を採用するかは、試験を管轄する担当省庁の裁量であると考えるのが妥当です。そうであるとするなら、他の試験が受験生の要望に応える形で、ホームページに掲載するなど、合格発表の方法を変更してきたにもかかわらず、国税庁は未だに郵送による通知です。また、採点基準等についても、他の試験はホームページ上で公表しています7。

税理士試験は科目合格制度という特殊な形式をとっていることを考慮しても、合格通知や採点基準の公表については、税理士試験がもっとも遅れていると言わざるを得ません。 税理士試験は科目合格制度という特殊な形式をとっていることを考慮しても、合格通知や採点基準の公表については、税理士試験がもっとも遅れていると言わざるを得ません。

さて、この後進性の問題ですが、国税庁の場合、試験後の情報開示請求も対する対応でもその姿勢は一貫しています。 さて、この後進性の問題ですが、国税庁の場合、試験後の情報開示請求も対する対応でもその姿勢は一貫しています。 |

|

4、税理士試験における情報公開の現状

(1)平成15年裁決 8

平成15年の裁決は、行情法に基づき、「第51回税理士試験財務諸表論の模範解答及び採点基準の分かる文書」の開示請求をもとめ不開示とされた事例です。 平成15年の裁決は、行情法に基づき、「第51回税理士試験財務諸表論の模範解答及び採点基準の分かる文書」の開示請求をもとめ不開示とされた事例です。

当該裁決は、税理士試験の国税庁のスタンスを確認するうえでの数少ない資料ですが、これまであまり検討された形跡がありませんでした。主な論点に限って検討します。 当該裁決は、税理士試験の国税庁のスタンスを確認するうえでの数少ない資料ですが、これまであまり検討された形跡がありませんでした。主な論点に限って検討します。

内容について 内容について

異議申立人(受験生)は、財務諸表論は17,000人以上の受験者があり、数人の試験委員で採点するため、何からの模範解答や採点基準がなければ適正適切な採点ができないことは明らかであり、国税庁ホームページで「出題のポイント」を公開しているため、模範解答を作成しているはずである、と主張しています。 異議申立人(受験生)は、財務諸表論は17,000人以上の受験者があり、数人の試験委員で採点するため、何からの模範解答や採点基準がなければ適正適切な採点ができないことは明らかであり、国税庁ホームページで「出題のポイント」を公開しているため、模範解答を作成しているはずである、と主張しています。

それに対し、諮問庁(国税庁)の反論は、

要約すると以下の通りです。 それに対し、諮問庁(国税庁)の反論は、

要約すると以下の通りです。

税理士試験は国税審議会が試験委員を任命し、試験問題の作成及び採点を行っている。この試験委員は、豊富な実務経験と学識経験を有した者が任命されており、採点に当たっては、その公平性及び妥当性が確保されるよう十分留意しながら、試験問題の作成から採点まで行っているので、模範解答や採点基準は作成していない。また、試験委員間において、採点の公平性及び妥当性を確保し、独断的な採点になることを防止するため、採点の過程において密接に連絡を取り合いながら、行っているから問題はない。国税審議会では、その試験問題案が試験問題として適切かどうかを審議・決定している。採点については正解は一義的ではなく、また、試験委員に委ねられているものであることから国税審議会として、試験委員に対して模範解答及び採点基準の作成は求めておらず、国税庁においても、模範解答及び採点基準といったものは作成していない。したがって、不存在を理由に不開示とした。 税理士試験は国税審議会が試験委員を任命し、試験問題の作成及び採点を行っている。この試験委員は、豊富な実務経験と学識経験を有した者が任命されており、採点に当たっては、その公平性及び妥当性が確保されるよう十分留意しながら、試験問題の作成から採点まで行っているので、模範解答や採点基準は作成していない。また、試験委員間において、採点の公平性及び妥当性を確保し、独断的な採点になることを防止するため、採点の過程において密接に連絡を取り合いながら、行っているから問題はない。国税審議会では、その試験問題案が試験問題として適切かどうかを審議・決定している。採点については正解は一義的ではなく、また、試験委員に委ねられているものであることから国税審議会として、試験委員に対して模範解答及び採点基準の作成は求めておらず、国税庁においても、模範解答及び採点基準といったものは作成していない。したがって、不存在を理由に不開示とした。

この要約は、税理士試験についての説明であるため、会計科目に限らず税法科目においても同様の立場であると考えられます。 この要約は、税理士試験についての説明であるため、会計科目に限らず税法科目においても同様の立場であると考えられます。

諮問庁である国税庁は、当然ながら自らの主張をほぼすべて採用し、不開示妥当と裁決しました。 諮問庁である国税庁は、当然ながら自らの主張をほぼすべて採用し、不開示妥当と裁決しました。

重要な論点は、会計科目に関する 重要な論点は、会計科目に関する  模範解答・採点基準の不存在と公平性及び妥当性の確保、 模範解答・採点基準の不存在と公平性及び妥当性の確保、 該当文書の確認作業、の2点です。 該当文書の確認作業、の2点です。

主な論点の検討 主な論点の検討

(イ)模範解答の不存在と公平性・妥当性の確保

試験採点の方法の説明は、一般常識的に考えて、あまりにも不自然です。 試験採点の方法の説明は、一般常識的に考えて、あまりにも不自然です。

国税庁の言うように、試験委員が採点にあたって「密接に連絡を取り合っているものと認める」としても、記述式はともあれ、計算過程等の数字を記入する計算問題の解答用紙の形式の場合は、模範解答及び採点基準がないというのは、試験一般の常識から考えてもあり得ません。一つひとつの解答について、電話やメールなどで連絡を取り合い採点基準などを決める、または同じ場所で相談しながら採点するということでしょうか。いずれにしろ、点数を確定する試験であり、複数の試験委員が存在する科目について、模範解答、採点基準のいずれも存在しないということはあってはいけません9。(論述問題と計算問題の違いについては後述いたします。) 国税庁の言うように、試験委員が採点にあたって「密接に連絡を取り合っているものと認める」としても、記述式はともあれ、計算過程等の数字を記入する計算問題の解答用紙の形式の場合は、模範解答及び採点基準がないというのは、試験一般の常識から考えてもあり得ません。一つひとつの解答について、電話やメールなどで連絡を取り合い採点基準などを決める、または同じ場所で相談しながら採点するということでしょうか。いずれにしろ、点数を確定する試験であり、複数の試験委員が存在する科目について、模範解答、採点基準のいずれも存在しないということはあってはいけません9。(論述問題と計算問題の違いについては後述いたします。)

仮に模範解答及び採点基準が不存在であるとすれば、どのような手段で「公平性及び妥当性の確保」を行っているのでしょうか。「公平性及び妥当性の確保」は、これらを確認する方法がなければ確保されているかどうか検証することもできません。 仮に模範解答及び採点基準が不存在であるとすれば、どのような手段で「公平性及び妥当性の確保」を行っているのでしょうか。「公平性及び妥当性の確保」は、これらを確認する方法がなければ確保されているかどうか検証することもできません。

最低でも、模範解答及び採点基準が存在し、第三者がその「公平性及び妥当性」を検証できることが重要です。百歩譲って、いずれかの文書が存在し合理的な理由で開示できないということであれば理解できますが、文書が存在しないということになれば、すべては試験委員の胸の内、採点は完全なブラックボックスとなってしまい、誰も検証することができません。「公平性及び妥当性の確保」を検証する基準は存在しないが、確保されているというのは、見過ごせない矛盾点です。試験制度として大きな制度的欠陥を有していることとなります。 最低でも、模範解答及び採点基準が存在し、第三者がその「公平性及び妥当性」を検証できることが重要です。百歩譲って、いずれかの文書が存在し合理的な理由で開示できないということであれば理解できますが、文書が存在しないということになれば、すべては試験委員の胸の内、採点は完全なブラックボックスとなってしまい、誰も検証することができません。「公平性及び妥当性の確保」を検証する基準は存在しないが、確保されているというのは、見過ごせない矛盾点です。試験制度として大きな制度的欠陥を有していることとなります。

(ロ)該当文書の確認作業

他士業の情報開示請求の諮問庁の対応を見ると、私が確認した範囲内のものですが、「当該文書の探索」(司法書士)、「諮問庁に確認させたところ」(社労士)、「当審査会において、本件対象文書を見分したところ」(公認会計士)など、該当文書の有無の確認や内容の確認を行っていました。しかし、当該裁決の諮問庁である国税庁は、当該文書の有無さえ確認せず不存在を確定させています。 他士業の情報開示請求の諮問庁の対応を見ると、私が確認した範囲内のものですが、「当該文書の探索」(司法書士)、「諮問庁に確認させたところ」(社労士)、「当審査会において、本件対象文書を見分したところ」(公認会計士)など、該当文書の有無の確認や内容の確認を行っていました。しかし、当該裁決の諮問庁である国税庁は、当該文書の有無さえ確認せず不存在を確定させています。

他士業の情報開示請求の対応と比べても、非常に不誠実な対応です。文書の存在を確認する必要さえないほど、理由が明確ということでしょうか。 他士業の情報開示請求の対応と比べても、非常に不誠実な対応です。文書の存在を確認する必要さえないほど、理由が明確ということでしょうか。

国税庁は、最新の情報開示請求においても同様の内容を解答しています。 国税庁は、最新の情報開示請求においても同様の内容を解答しています。

いずれにしろ、模範解答及び採点基準が存在するとすれば、これを隠蔽していたことになりますし、存在しないとすれば、税理士試験の公平性及び妥当性の確保が検証できない制度的欠陥を有していることとなり、私は問題だと考えます。 いずれにしろ、模範解答及び採点基準が存在するとすれば、これを隠蔽していたことになりますし、存在しないとすれば、税理士試験の公平性及び妥当性の確保が検証できない制度的欠陥を有していることとなり、私は問題だと考えます。

仮に、前号で検討したように、合格率の調整を行っているとすれば、模範解答及び採点基準の存在を肯定することはできないのは当然かもしれません。表4のように、隣接士業においては、合格率、点数調整することを公表し受験生もそれを前提としています。 仮に、前号で検討したように、合格率の調整を行っているとすれば、模範解答及び採点基準の存在を肯定することはできないのは当然かもしれません。表4のように、隣接士業においては、合格率、点数調整することを公表し受験生もそれを前提としています。

しかし、税理士試験は、法令上60%以上の点数をとった者を合格とするとしていますし、調整を行うことは公表されていません。たしかに、法令上「点数を調整してはならない」という規定がないため、調整することは可能だと考えられますが、調整基準がないわけですから、何をもって「公平性及び妥当性の確保」が行われているのか不明瞭となります。法令による基準がなく、仮に最終合格率の調整が行われているとすれば、そこに介在する要素は税理士となるべき資質とは関係のない「運」になってしまいます。「本来の採点では、官報合格が3% になってしまう。どの科目を調整しようか」ーーこんな検討がされていると考えるのは穿った見方でしょうか。 しかし、税理士試験は、法令上60%以上の点数をとった者を合格とするとしていますし、調整を行うことは公表されていません。たしかに、法令上「点数を調整してはならない」という規定がないため、調整することは可能だと考えられますが、調整基準がないわけですから、何をもって「公平性及び妥当性の確保」が行われているのか不明瞭となります。法令による基準がなく、仮に最終合格率の調整が行われているとすれば、そこに介在する要素は税理士となるべき資質とは関係のない「運」になってしまいます。「本来の採点では、官報合格が3% になってしまう。どの科目を調整しようか」ーーこんな検討がされていると考えるのは穿った見方でしょうか。

模範解答も採点基準もすべてブラックボックスの中では、試験の「公平性及び妥当性」が確保されているとは言えません。受験生にとってストレスが多く、税理士業界の現状とも相まって、受験生が減少するのは当然ではないでしょうか。 模範解答も採点基準もすべてブラックボックスの中では、試験の「公平性及び妥当性」が確保されているとは言えません。受験生にとってストレスが多く、税理士業界の現状とも相まって、受験生が減少するのは当然ではないでしょうか。

以上、平成15年裁決を検討しました。本来であれば、試験問題に関する審議会の状況、試験委員の作成したメモが行政文書に該当するか、採点の期間の問題などにも触れなければなりませんが、紙幅の関係で割愛いたします。 以上、平成15年裁決を検討しました。本来であれば、試験問題に関する審議会の状況、試験委員の作成したメモが行政文書に該当するか、採点の期間の問題などにも触れなければなりませんが、紙幅の関係で割愛いたします。

この裁決からは、国税庁が管轄する税理士試験について、模範解答や採点基準がないこと、これにより公平性及び妥当性の検証さえできないこと、また、当該文書の存在すら確認しないという異常な対応が明らかになりました。 この裁決からは、国税庁が管轄する税理士試験について、模範解答や採点基準がないこと、これにより公平性及び妥当性の検証さえできないこと、また、当該文書の存在すら確認しないという異常な対応が明らかになりました。

これは今から10年以上前の裁決ですが、国税庁の体質は、現在は変化しているのでしょうか。 これは今から10年以上前の裁決ですが、国税庁の体質は、現在は変化しているのでしょうか。

(2)税理士試験の解答用紙の開示請求と隣接士業の情報公開請求

前号の冒頭で紹介した「税理士試験の解答用紙の開示請求」について、請求者から情報提供をいただきました。 前号の冒頭で紹介した「税理士試験の解答用紙の開示請求」について、請求者から情報提供をいただきました。

< この図は法人税法の情報開示請求のもの>

結果については、図に示すように、解答欄がすべて黒塗り、いわゆる「のり弁」状態で不開示となりました。その理由は以下の2点です。

税理士試験の解答用紙の開示請求不開示理由 税理士試験の解答用紙の開示請求不開示理由

<不開示とした部分>

1枚目 回答欄、回答欄右側の余白及び評点欄(項目部分を除く。)

7枚目 回答欄、回答欄右側の余白部分、評点欄(項目部分を除く。)及び評点欄右側の余白部分

2枚目から6枚目まで及び8枚目から19枚目まで 解答欄及び解答欄右側の余白部分

<不開示とした理由>

当該部分は、税理士試験受験者が解答を記載する部分、試験委員が採点内容を記載した部分及び評点が記載された部分などである。 当該部分は、税理士試験受験者が解答を記載する部分、試験委員が採点内容を記載した部分及び評点が記載された部分などである。

税理士試験は、税理士となるのに必要な学識及びその能力を有するかどうかを判定することを目的とするものであるところ、当該部分を開示すれば、 税理士試験は、税理士となるのに必要な学識及びその能力を有するかどうかを判定することを目的とするものであるところ、当該部分を開示すれば、

開示された答案の内容と当該答案に与えられた得点との分析や同様の開示請求を行った他の開示請求者との情報交換が行われることなどにより、機械的、断片的知識しか有しない者が高得点を獲得する可能性があり、税理士試験の目的が達せられなくなるおそれがある 開示された答案の内容と当該答案に与えられた得点との分析や同様の開示請求を行った他の開示請求者との情報交換が行われることなどにより、機械的、断片的知識しか有しない者が高得点を獲得する可能性があり、税理士試験の目的が達せられなくなるおそれがある

答案の採点について、試験委員及び事務局職員への質問や照会等が増加し、それぞれの有する業務に支障が生じるおそれがあるなど、税理士試験事務の適正な遂行に支障を及ぼすおそれがあると認められることから、当該部分は法第14条第7号柱書きの不開示情報に該当するため、不開示とする。 答案の採点について、試験委員及び事務局職員への質問や照会等が増加し、それぞれの有する業務に支障が生じるおそれがあるなど、税理士試験事務の適正な遂行に支障を及ぼすおそれがあると認められることから、当該部分は法第14条第7号柱書きの不開示情報に該当するため、不開示とする。

不開示とされた部分は、受験地、受験番号以外の記載したすべての部分でした。 不開示とされた部分は、受験地、受験番号以外の記載したすべての部分でした。

の論点について の論点について

(イ)記述問題について

現在の税理士試験のオーソドックスな受験方法は、専門学校に通い講義を受け、専門学校の用意した理論テキスト、計算テキストをカリキュラムに沿って進めていくことです。現在の税理士試験の範囲、出題傾向から考えると、独学で合格することはかなり厳しいと思われます。現在の試験制度やそれを取り巻く受験ビジネスの是非はさておき、これが現状です。 現在の税理士試験のオーソドックスな受験方法は、専門学校に通い講義を受け、専門学校の用意した理論テキスト、計算テキストをカリキュラムに沿って進めていくことです。現在の税理士試験の範囲、出題傾向から考えると、独学で合格することはかなり厳しいと思われます。現在の試験制度やそれを取り巻く受験ビジネスの是非はさておき、これが現状です。

さて、そもそも税理士試験は、会計・税法科目の両者で、計算問題については、当期純利益・税額等の数字を、計算過程を含めて算出することが目的であり、記述問題については、法解釈の理解度を測ることが目的だと考えられます。 さて、そもそも税理士試験は、会計・税法科目の両者で、計算問題については、当期純利益・税額等の数字を、計算過程を含めて算出することが目的であり、記述問題については、法解釈の理解度を測ることが目的だと考えられます。

司法試験においては、伝統的に受験予備校が合格者に報酬を支払い、論述式の「再現答案」を作成し、書籍として販売しているようです。そのため、司法試験の採点済み解答用紙の開示請求では、不開示妥当であるとする裁決や判例がほとんどでした。 司法試験においては、伝統的に受験予備校が合格者に報酬を支払い、論述式の「再現答案」を作成し、書籍として販売しているようです。そのため、司法試験の採点済み解答用紙の開示請求では、不開示妥当であるとする裁決や判例がほとんどでした。

それでは、税理士試験において、「情報交換が行われることなどにより、機械的、断片的知識しか有しない者が高得点を獲得する可能性がある」のでしょうか。 それでは、税理士試験において、「情報交換が行われることなどにより、機械的、断片的知識しか有しない者が高得点を獲得する可能性がある」のでしょうか。

不開示理由を具体的に考えると、開示された情報を元に、配点などから、どこが得点源となるのか分析し、評価点を確認できることにより、受験テクニックのみに偏る受験生が合格する可能性は高くなる、ということだと思われます。 不開示理由を具体的に考えると、開示された情報を元に、配点などから、どこが得点源となるのか分析し、評価点を確認できることにより、受験テクニックのみに偏る受験生が合格する可能性は高くなる、ということだと思われます。

しかし、現在の税法の試験範囲は、本法だけでなく、施行令、通達にとどまらず租税特別措置法、国税通則法もその範囲となっています。また、現在の税理士試験は、仮に、情報公開に基づく配点などにより、受験学校が対策を行ったとしても、そもそも覚えるべき分量が膨大であり、テクニックのみの技術的な力を身につければ高得点を獲得できるレベルにはないといえるでしょう。科目合格制度とあわせて、一つの法律をここまで深める試験は、税理士試験のみだと考えます。 しかし、現在の税法の試験範囲は、本法だけでなく、施行令、通達にとどまらず租税特別措置法、国税通則法もその範囲となっています。また、現在の税理士試験は、仮に、情報公開に基づく配点などにより、受験学校が対策を行ったとしても、そもそも覚えるべき分量が膨大であり、テクニックのみの技術的な力を身につければ高得点を獲得できるレベルにはないといえるでしょう。科目合格制度とあわせて、一つの法律をここまで深める試験は、税理士試験のみだと考えます。

つまり、現在の作問形式や試験体制の善し悪しは別にして、税理士試験は国税庁が危惧するような「機械的、断片的な知識」で合格できる試験ではありません。 つまり、現在の作問形式や試験体制の善し悪しは別にして、税理士試験は国税庁が危惧するような「機械的、断片的な知識」で合格できる試験ではありません。

(ロ)計算問題について

仮に百歩譲って、記述問題については開示できないとしても、計算問題は、同じように考えることはできません。たとえば、公認会計士試験の模範解答の開示請求についての裁決では、以下のように判断しています。 仮に百歩譲って、記述問題については開示できないとしても、計算問題は、同じように考えることはできません。たとえば、公認会計士試験の模範解答の開示請求についての裁決では、以下のように判断しています。

「当審査会において、本件対象文書のうち第1問及び第2問の解答例を見聞したところ、当該部分には、簿記の計算や仕訳に関する問題に対する解答例が、計算式等を含まない数値のみよって記載されていることが認められる。また、解答例の一部には、別解も記載されていることが認められる。このような問題においては、通常、問題の数値が変われば、解答となる数値も変わる性格のものであり、別解が存在している場合でも、これを暗記することによって、今後の類似の試験問題の参考とすることは、不可能であると考えられる。したがって、当該部分を公にしたとしても、受験者の思考の画一化を進め、答案のパターン化、画一化に拍車がかかるとは考え難い。10」 「当審査会において、本件対象文書のうち第1問及び第2問の解答例を見聞したところ、当該部分には、簿記の計算や仕訳に関する問題に対する解答例が、計算式等を含まない数値のみよって記載されていることが認められる。また、解答例の一部には、別解も記載されていることが認められる。このような問題においては、通常、問題の数値が変われば、解答となる数値も変わる性格のものであり、別解が存在している場合でも、これを暗記することによって、今後の類似の試験問題の参考とすることは、不可能であると考えられる。したがって、当該部分を公にしたとしても、受験者の思考の画一化を進め、答案のパターン化、画一化に拍車がかかるとは考え難い。10」

模範解答と採点済み解答用紙は同様の性質を有しているとはいえませんし、簿記の小問と税法を同様に考えることはできません。しかし、仮に税法の計算問題であっても、法律に基づいて税額を算出する、という目的に沿っていくわけですから、そもそもパターン化されることは当然です。 模範解答と採点済み解答用紙は同様の性質を有しているとはいえませんし、簿記の小問と税法を同様に考えることはできません。しかし、仮に税法の計算問題であっても、法律に基づいて税額を算出する、という目的に沿っていくわけですから、そもそもパターン化されることは当然です。

私は、以上のように記述問題と計算問題は性質が違うため、開示についても区別して考える必要があると思います。両者を同様の理由で不開示とするのは、それこそ「機械的」であると言わざるを得ません。仮に不開示とするにしても、それぞれの理由を明記すべきです。 私は、以上のように記述問題と計算問題は性質が違うため、開示についても区別して考える必要があると思います。両者を同様の理由で不開示とするのは、それこそ「機械的」であると言わざるを得ません。仮に不開示とするにしても、それぞれの理由を明記すべきです。

私は、会計科目にしても、税法科目にしても、計算問題については、模範解答及び採点基準、採点済み解答用紙も公表すべきであると考えます。不動産鑑定士については、採点済み解答用紙が、採点者名以外すべて開示されています。そもそも自分の採点状況を確認できることが、試験の「公平性及び妥当性の確保」の担保だと思いますし、本来であれば、すべて開示されるべきです。 私は、会計科目にしても、税法科目にしても、計算問題については、模範解答及び採点基準、採点済み解答用紙も公表すべきであると考えます。不動産鑑定士については、採点済み解答用紙が、採点者名以外すべて開示されています。そもそも自分の採点状況を確認できることが、試験の「公平性及び妥当性の確保」の担保だと思いますし、本来であれば、すべて開示されるべきです。

の論点について の論点について

解答用紙の開示により、「試験委員及び事務局職員への質問や照会等が増加」し、税理士試験業務に支障が生じるという理由について検討します。 解答用紙の開示により、「試験委員及び事務局職員への質問や照会等が増加」し、税理士試験業務に支障が生じるという理由について検討します。

これも、若干前提条件が異なりますが、上記公認会計士裁決では、計算問題について、以下のように判断しています。 これも、若干前提条件が異なりますが、上記公認会計士裁決では、計算問題について、以下のように判断しています。

「すでに解答が公表されていることを考慮すれば、記述問題等のように多様な回答例が存在しない本件における簿記の問題のような場合には、諮問庁の説明するような事態は想定し難い上、そもそも試験委員の職責にかんがみると、試験問題の適否に関する批判や受験生等からの問い合わせが公認会計士・監査審査事務局を通して多少あったとしても、その程度の負担は、受忍限度の範囲内と言うべきであり、試験事務の適正な遂行に支障を及ぼすおそれがあるとまでは言えない。」 「すでに解答が公表されていることを考慮すれば、記述問題等のように多様な回答例が存在しない本件における簿記の問題のような場合には、諮問庁の説明するような事態は想定し難い上、そもそも試験委員の職責にかんがみると、試験問題の適否に関する批判や受験生等からの問い合わせが公認会計士・監査審査事務局を通して多少あったとしても、その程度の負担は、受忍限度の範囲内と言うべきであり、試験事務の適正な遂行に支障を及ぼすおそれがあるとまでは言えない。」

解答が公表されていること、簿記の計算問題に限定されていますが、問い合わせに答えるのは「受忍限度の範囲内」であるというもっともな判断です。国家資格という人生を懸けて受験する試験であることを考えれば、試験結果について必死に問い合わせることは当然であり、それに応えることも試験委員の責務ではないでしょうか。 解答が公表されていること、簿記の計算問題に限定されていますが、問い合わせに答えるのは「受忍限度の範囲内」であるというもっともな判断です。国家資格という人生を懸けて受験する試験であることを考えれば、試験結果について必死に問い合わせることは当然であり、それに応えることも試験委員の責務ではないでしょうか。

具体的な事務局体制の問題などあり得ることですが、あくまでも試験執行側の都合であり、受験生には関係のないことです。問い合わせの時期は当然、結果発表から1〜2ヶ月がピークであると予想されるので、その時期だけ増員すれば事足りることです。 具体的な事務局体制の問題などあり得ることですが、あくまでも試験執行側の都合であり、受験生には関係のないことです。問い合わせの時期は当然、結果発表から1〜2ヶ月がピークであると予想されるので、その時期だけ増員すれば事足りることです。

これらのことを考えると、 これらのことを考えると、 については開示しない理由としては、不適当であると考えます。 については開示しない理由としては、不適当であると考えます。 |

|

さいごに

これまで、最終合格率の調整、試験委員の第三者性、模範解答及び採点基準の不存在又は隠蔽、採点済み模範解答の不開示について検討してきました。 これまで、最終合格率の調整、試験委員の第三者性、模範解答及び採点基準の不存在又は隠蔽、採点済み模範解答の不開示について検討してきました。

これらの事実から見えてくる税理士試験の姿は、模範解答も採点基準も存在せず、採点済み解答用紙も開示されず、合否の通知は郵送で内容は5段階のみ、順位も得点分布図もわからないばかりか、最終合格率は調整されている可能性がある試験である、ということです。改めて考えてみると、試験に関する大切な情報は、試験執行側である国税庁からはほとんど開示されず、受験学校の模範解答等の情報を参考にするしかありません。 これらの事実から見えてくる税理士試験の姿は、模範解答も採点基準も存在せず、採点済み解答用紙も開示されず、合否の通知は郵送で内容は5段階のみ、順位も得点分布図もわからないばかりか、最終合格率は調整されている可能性がある試験である、ということです。改めて考えてみると、試験に関する大切な情報は、試験執行側である国税庁からはほとんど開示されず、受験学校の模範解答等の情報を参考にするしかありません。

誤解をおそれずに言えば、国税庁は「公平性及び妥当性の確保」の根拠は示せないが、国税庁が執行しているんだから問題ない、君たちは黙って受験すればよい、と言っているようなものです。極めて閉鎖主義的で、権威主義的な発想です。自分でもよく我慢して受験したものだなと思いますが、これが法律に定められた国家試験のあり方なのでしょうか。 誤解をおそれずに言えば、国税庁は「公平性及び妥当性の確保」の根拠は示せないが、国税庁が執行しているんだから問題ない、君たちは黙って受験すればよい、と言っているようなものです。極めて閉鎖主義的で、権威主義的な発想です。自分でもよく我慢して受験したものだなと思いますが、これが法律に定められた国家試験のあり方なのでしょうか。

税理士試験の後進性は、他の国家試験と比べ情報開示請求の件数が少ないことが理由の一つとしてあげられています。 税理士試験の後進性は、他の国家試験と比べ情報開示請求の件数が少ないことが理由の一つとしてあげられています。

しかし、本質的には、国税庁の権力的体質がその根本にあると考えます。 しかし、本質的には、国税庁の権力的体質がその根本にあると考えます。

受験生は、試験合格後に、税理士として国税庁・税務署と日常的に対峙することになります。資格取得後も試験執行機関と対峙関係となるのは士業のなかでも税理士だけであり、隣接士業と大きく異なる特徴です11。 受験生は、試験合格後に、税理士として国税庁・税務署と日常的に対峙することになります。資格取得後も試験執行機関と対峙関係となるのは士業のなかでも税理士だけであり、隣接士業と大きく異なる特徴です11。

国税庁・税務署の権力的体質は、私たちが日々実感していることです。一般の納税者が、いまだに「税務署が怖い」「税務署に何か言えば税務調査で報復される」という感覚を持っていること、21世紀の今日、倉敷民商事件などのように、権力濫用により納税者の権利を主張する市民団体に対し組織的弾圧を行っていること、また、税理士でも、国税庁の「権力」を恐れ、税務調査でも納税者の立場に立たない税理士が存在していることもその表れです。税理士試験に関しては、試験を管轄しているのは国税庁であり、受験生が税理士になれるかどうかの「生命与奪権」を有しています。「開示請求などを行えば試験の合否に影響があるのでは」と正当な権利を躊躇する構図は、国税庁と納税者、国税庁と税理士の関係そのものではないでしょうか。 国税庁・税務署の権力的体質は、私たちが日々実感していることです。一般の納税者が、いまだに「税務署が怖い」「税務署に何か言えば税務調査で報復される」という感覚を持っていること、21世紀の今日、倉敷民商事件などのように、権力濫用により納税者の権利を主張する市民団体に対し組織的弾圧を行っていること、また、税理士でも、国税庁の「権力」を恐れ、税務調査でも納税者の立場に立たない税理士が存在していることもその表れです。税理士試験に関しては、試験を管轄しているのは国税庁であり、受験生が税理士になれるかどうかの「生命与奪権」を有しています。「開示請求などを行えば試験の合否に影響があるのでは」と正当な権利を躊躇する構図は、国税庁と納税者、国税庁と税理士の関係そのものではないでしょうか。

今、受験生が勇気を持って、情報開示請求により試験制度を改革しようと運動を始めました。これは、私たちが憲法に基づく民主的な税制を構築していこうというものと本質的に同じものです。 今、受験生が勇気を持って、情報開示請求により試験制度を改革しようと運動を始めました。これは、私たちが憲法に基づく民主的な税制を構築していこうというものと本質的に同じものです。

「おかしいことにはおかしいと声をあげよう」ーー未来の税理士たちの運動へのサポートと支援を税理士として行っていきたいと思います。 「おかしいことにはおかしいと声をあげよう」ーー未来の税理士たちの運動へのサポートと支援を税理士として行っていきたいと思います。 |